Qu'est ce que le Private Equity ?

Définition du Private Equity

Réaliser un placement en Private Equity signifie investir dans le capital de sociétés non cotées en Bourse.

On parle d’investissement en Private Equity (ou capital-investissement) pour évoquer la prise de participations au capital d’entreprises non cotées en Bourse. Ces dernières sont très souvent des start-ups, des PME ou des ETI qui ont besoin de financement. Initialement réservé aux institutions, cet investissement se démocratise de plus en plus et attire chaque année davantage de particuliers.

Les sociétés de Private Equity se spécialisent souvent dans des secteurs spécifiques, tels que les soins de santé, la technologie ou l’immobilier.

L’objectif du placement étant de développer la société afin de dégager une plus-value intéressante au moment de la cession des titres 7 à 12 ans plus tard.

Typologie de fonds

Un investisseur peut investisseur en Private Equity via un FPCI (Fonds Professionnels de Capital Investissement) ou un FCPR (Fonds Communs de Placement à Risque). Ces deux placements sont assez proches l’un de l’autre mais il existe pourtant des différences majeures entre les FCPR et les FPCI, notamment en ce qui concerne leur réglementation et les investisseurs auxquels ils se destinent.

Le FCPR ne peut être constitué qu’à condition que :

- le fonds soit agréé par l’AMF,

- et la société de gestion elle-même ait été également agréée.

La création d’un FPCI, en revanche, ne nécessite qu’une déclaration auprès de l’AMF.

L’autre grande différence porte sur les investisseurs des 2 fonds.

Alors que la souscription aux parts d’un FCPR est ouverte à tous, l’investissement dans un Fonds Commun de Placement à Risque peut se faire à partir de 1000 € seulement), la législation limite l’accès aux FPCI aux :

- investisseurs professionnels ou avertis, qui disposent d’une expérience professionnelle ou de compétences avérées en matière d’investissement,

- investisseurs assimilés professionnels, en mesure d’investir au moins 100 000 € dans le fonds.

•

Les avantages du Private Equity

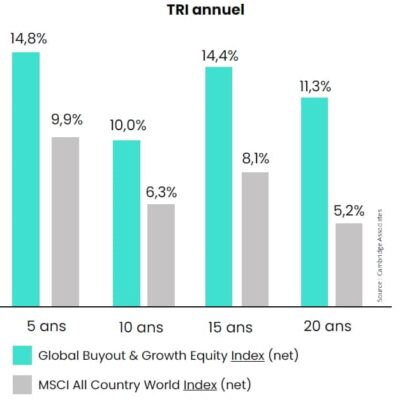

1. La performance moyenne du Private Equity est nettement supérieure à la performance des actions cotées, en moyenne une performance supérieure de 5 à 7% / an pour le Private Equity versus le MSCI World (indice Actions Monde).

2. Le Private Equity est la seule classe d’actifs capable de délivrer en moyenne des retours situés entre 10 et 15% / an net.

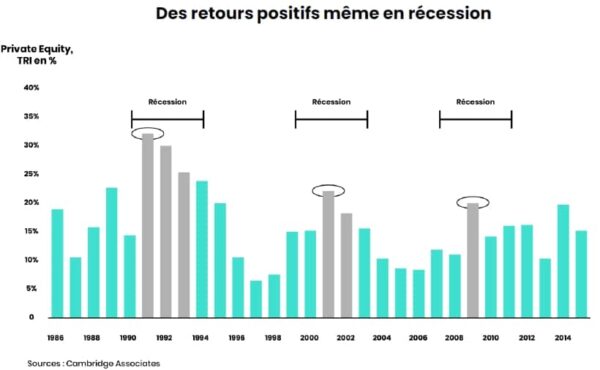

3. Le Private Equity est beaucoup moins volatile que les marchés boursiers. Même en cas de récession le rendement moyen du Private Equity est positif.

4. Le Private Equity n’a jamais perdu d’argent sur 45 ans y compris pendant les phases de crise : 2001, 2008, 2020.

5. La probabilité de perdre 25% de sa mise dans un portefeuille de Private Equity est de 0,5% (source : étude HEC 2017). Qu’en est-il en Bourse ? Nous évoquons ici la moyenne des fonds de Private Equity. Pour des fonds de Capital Investissement comme : KKR, Bridgepoint, Andera, Apax, Ardian, … la probabilité doit frôler le 0 absolu.

•

Pourquoi loger le Private Equity dans une Assurance Vie ?

La stabilité du portefeuille

La performance du Private Equity est sans commune mesure avec la performance du marché Actions ou obligataire. Mais le point encore peut-être plus important est la stabilité du capital investi.

Les soubresauts de la bourse n’existe pas dans le monde du Private Equity et c’est pour cette raison que nous l’intégrons de manière systématique dans les assurance vie luxembourgeoise de nos clients, sauf contre-indication de leur part ou profil inadapté.

Cette classe d’actifs nous permet de construire des portefeuilles diversifiés, stables et dont la progression financière fait preuve d’une régularité certaine.

Moins de risque dans le contrat

Sur des profils prudents par exemple, nous recommandons de remplacer la poche actions par un investissement en Private Equity. L’expérience nous prouve en effet que le couple rendement/ risque du Private Equity est nettement meilleur que celui des Actions. Cela permet de réduire la volatilité globale du contrat d’assurance vie luxembourgeois et de rester aisément sous une volatilité de 5% pour un profil prudent.

La même logique peut s’appliquer à un portefeuille équilibré naturellement.

Une fiscalité allégée grâce à l’assurance vie

La fiscalité d’une assurance vie luxembourgeoise est extrêmement avantageuse pour la plupart des investisseurs et souvent bien meilleure qu’une détention en direct d’un fonds de capital investissement.

En effet, au moment où le fonds de Private Equity distribue le capital investi puis progressivement la plus-value, il le fait au sein de l’enveloppe assurantielle et sans la moindre fiscalité. Cette dernière n’est appliquée uniquement en cas de rachat. De ce fait, 100% des capitaux perçus au sein du contrat peuvent être réinvestis sur de nouveaux projets financiers à forte rémunération.

La capitalisation du rendement est par conséquent bien meilleure à une détention sujette à frottement fiscal dès perception de la plus-value.

Un rendement global supérieur

Tirer un rendement à deux chiffres dans le cadre d’une assurance vie n’est pas évident ou cela suppose une prise de risque concentrée sur le marché des Actions cotées.

Le fait d’intégrer pour 10 à 30% de Private Equity apporte de la stabilité, permet de fortement lisser les variations du portefeuille et par conséquent augmenter le poids des actifs rémunérateurs détenus dans le contrat luxembourgeois.

Ainsi, pour une volatilité comparable à celle d’un portefeuille équilibré constitué d’obligations et d’actions, il est possible d’obtenir un rendement supérieur au 7% habituel de ce type de profil. Pour une volatilité de 7% nous passons d’un rendement de 6 à 8% à un rendement oscillant autour de 10%. Ce sont les raisons pour lesquelles je propose aussi le Private Equity pour le placement de trésorerie d’une SCI.

Avantage successoral de l’assurance vie

Intégrer le private equity dans une assurance-vie luxembourgeoise avec une optique successorale a tout son sens.

Citons ici le “simple” cas de l’article 757 du Code Général des Impôts. Celui-ci précise que les versements post 70 ans effectués dans une assurance vie luxembourgeoise sont exonérés de fiscalité sur la plus-value. Le capital est quant à lui fiscalité au barème.

Naturellement, le souscripteur peut être inciter à prendre des risques afin de maximiser cet avantage. Hors les marchés financiers sont relativement peu previsibles, surtout à court ou moyen terme, et le but n’est pas d’avoir un capital inférieur à la somme versée au moment du décès.

Compte tenu de la visibilité qu’offre le Private Equity, cette classe d’actifs peut être privilégiée dans ce cas de figure. Elle offrira la meilleure performance avec une probabilité très forte de gain. Néanmoins, compte tenu du cas de figure ici, nous aurons tendance à privilégier des fonds de capital investissement offrant des facultés de sorties régulières.

•

Private Equity : comment ça marche chez les Assureurs ?

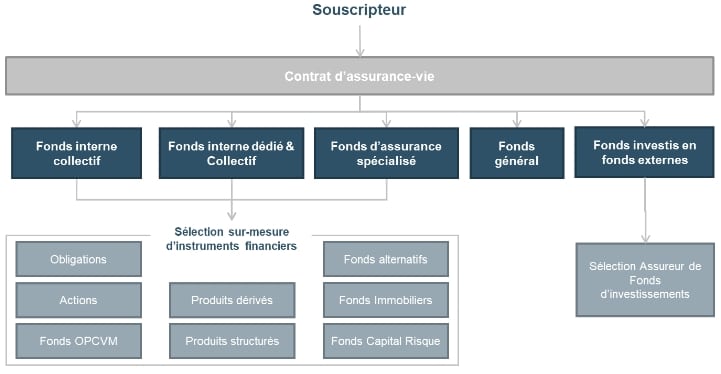

Intégration dans un FAS

Les fonds de Private Equity peuvent être aisément référencés dans un contrat d’assurance vie luxembourgeois, c’est l’une des grande forces du Luxembourg !

Lorsque l’assureur accepte le référencement d’un fonds, ce dernier est obligatoirement logé dans un FAS (Fonds d’Assurance Spécialisé). Pour rappel, une assurance vie luxembourgeoise peut être compartimentée en 3 enveloppes : FAS (où est logé le Private Equity notamment), fonds externes donnant accès à des OPCVM ou ETF par exemple, FID (Fonds Interne Dédié, correspondant à une délégation de gestion).

Le montant du FAS n’est pas réglementaire et varie en fonction de l’assureur luxembourgeois. Chez certains assureurs, l’enveloppe FAS est de 125.000 euros minimum et pour d’autres elle est de 500.000 euros minimum.

Par ailleurs, certains assureurs vont demander l’existence d’une enveloppe en fonds externes à côté du FAS, d’autre assureurs limiteront le FAS à 50% de l’enveloppe globale et enfin certains assureurs ne proposeront qu’une enveloppe FAS.

A nous de vous aider pour construire le meilleur contrat d’assurance vie luxembourgeois capable d’intégrer les meilleurs fonds de Private Equity.

Une catégorisation Client différente selon les Assureurs

De manière surprenante, les assureurs peuvent parfois une lecture différente d’une même réglementation. En l’occurrence, nous parlons ici de la circulaire 15/3 du Commissariat aux Assurances Luxembourgeois.

Ainsi, pour être pragmatique, un fonds de Private Equity (exemples : Capza, Bridgepoint, Apax Partners, …. est accessible pour certains clients

Vous souhaitez ouvrir la meilleure assurance vie pour loger du Private Equity ? Nous avons la réponse

Nous avons plus de 25 ans d'expérience en finance, dont 10 ans sur le Luxembourg et le Private Equity, et pouvons vous accompagner pour vous bâtir le meilleur contrat d'assurance vie luxembourgeois