Nous sommes régulièrement contacté par des français vivant en Belgique ou directement des belges qui s’interrogent quant à la fiscalité applicable s’ils ouvrent un contrat d’un contrat d’assurance vie luxembourgeois. Celle-ci est exceptionnellement avantageuse.

Lieu de résidence Fiscale

Tout d’abord, la détermination du lieu de résidence fiscale d’une personne physique en Belgique dépend, d’une part, de son domicile fiscal, et d’autre part, de la source des revenus.

Elles sont indépendantes de la nationalité.

La convention franco-belge fait prévaloir l’Etat dans lequel l’intéressé a un foyer permanent d’habitation et où il séjourne de façon habituelle.

Dans l’hypothèse où la personne possède un foyer d’habitation permanent en Belgique et qu’il séjourne de façon habituelle en Belgique, la France ne peut pas revendiquer la résidence fiscale.

Le contribuable devient un résident fiscal belge.

En cas d’incertitude entre la France et la Belgique, la convention fiscale franco-belge fait prévaloir l’Etat avec lequel ses liens personnels et économiques sont les plus étroits, c’est-à-dire l’Etat où est situé le centre de ses intérêts vitaux. Ce dernier critère est souvent décisif. Si l’Etat où se trouve ce centre ne peut être déterminé alors il est fait référence à un principe de nationalité, c’est-à-dire que la personne est considérée comme un résident de l’Etat dont elle a la nationalité.

Convention fiscale entre le Luxembourg et la Belgique

En vertu de la convention de non double imposition signée entre la Belgique et le Grand-Duché de Luxembourg, les revenus versés par la compagnie d’assurance luxembourgeoise seront imposables uniquement dans l’Etat de résidence, la Belgique en l’occurrence.

Définition des Branches 21 et 23

L’assuré belge, du fait de sa résidence fiscale, a deux choix possibles pour la gestion de ses actifs financiers au sein d’un contrat d’assurance vie luxembourgeois : la branche 21 et la branche 23.

L’assurance-vie de type « branche 21 » est plus connue sous le terme « assurance-épargne ». Pour faire simple, c’est la partie fonds euros de l’assurance vie. Le capital est donc garanti mais pas son rendement qui dépend des résultats de l’assureur.

La branche 23 correspond à partie en unités de compte. Elle n’est donc pas garantie en capital. Le rendement dépend en effet du ou des fonds de placement sélectionné par l’assuré ou son gestionnaire. Sur le long terme, ce rendement sera souvent bien supérieur à celui-ci du fonds euros.

Fiscalité sur la Branche 21

Les revenus réalisés dans un contrat d’assurance vie de type branche 21 sont imposables au taux de 30% au titre des revenus mobiliers dans la déclaration fiscale belge, sauf lorsque le contrat est conclu :

• Soit pour une durée supérieure à 8 ans et que les capitaux ou valeurs de rachat sont effectivement payés plus de 8 ans après la conclusion du contrat.

• Soit le contrat prévoit pendant toute la durée du contrat, un capital décès égal à au moins 130% des primes versées.

La base imposable correspond à la différence entre, d’une part, les sommes payées par l’assureur et, d’autre part, les primes versées par le Souscripteur, sachant que le taux d’intérêts produit est présumé, pour le calcul de la base imposable, être de 4,75% . Les participations bénéficiaires n’interviennent pas dans la base imposable.

Fiscalité sur la Branche 23

Les contrats de Branche 23 étant investis dans des unités de compte (fonds obligataires, fonds actions, …) sans garantie en capital et soumises aux fluctuations des marchés financiers sont complètement exonérés de toute fiscalité à la sortie (rachat total ou partiel ou échéance en cas de vie de l’assuré). Il s’agit là d’un petit paradis fiscal pour les résidents belges.

En cas de détention sur la branche 23 de produits structurés avec une garantie de rendement, les revenus seront imposables. Dans ce dernier cas, il est possible d’éviter le précompte mobilier en ne rachetant pas (même partiellement) le contrat dans les huit premières années.

Arbitrage branche 21 vers branche 23

Chaque arbitrage du support à taux minimum garanti (branche 21) vers le support à capital variable (branche 23) est considéré fiscalement comme un rachat et subit en conséquence la fiscalité afférente au contrat d’assurance vie de type branche 21 et inversement.

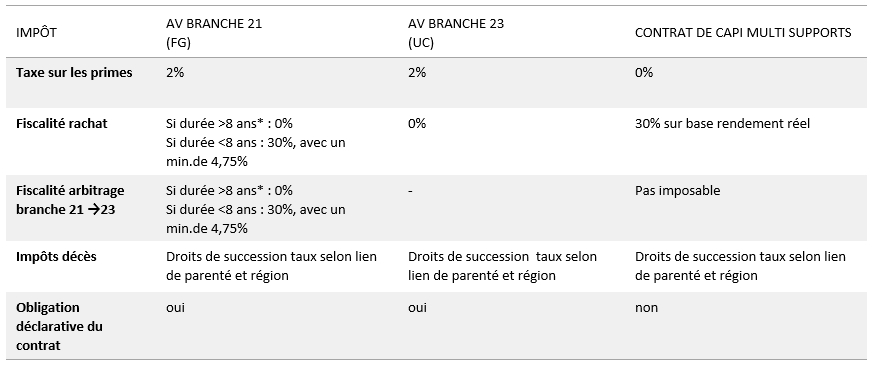

Tableau récapitulatif

Conclusion

La fiscalité pour un résident belge sur les contrats d’assurance-vie luxembourgeois est extrêmement avantageuse, encore plus que celle que l’on connaît pour un résident fiscal français.

Ainsi, il suffit que le contrat ouvert dépasse les 2% de revalorisation, pour qu’il devienne pertinent de le souscrire et en tirer un bénéfice considérable. Autant dire que l’objectif est facilement atteignable.

Vous êtes résident belge ? Nous pouvons vous accompagner

Nous avons plus de 30 ans d'expérience en finance, dont 15 ans sur le Luxembourg et la Belgique, et pouvons vous accompagner pour réaliser le meilleur contrat d'assurance vie luxembourgeois