La déclaration d’un compte ou d’un contrat d’assurance vie détenu à l’étranger est obligatoire pour les résidents fiscaux français.

Pour autant, cette déclaration annuelle est simple et peut éviter bien des tracas avec l’administration fiscale.

Comment déclarer son assurance vie luxembourgeoise ?

Le résident fiscal français souscripteur d’un contrat d’assurance vie au Luxembourg devra déclarer celui-ci à l’occasion du dépôt de sa déclaration d’impôt sur le revenu en mentionnant les informations du contrat sur papier libre (Article 1649 AA du CGI et Article 344 B et C de l’annexe 3 au CGI.).

Le contribuable qui détient un contrat d’assurance-vie au Luxembourg doit :

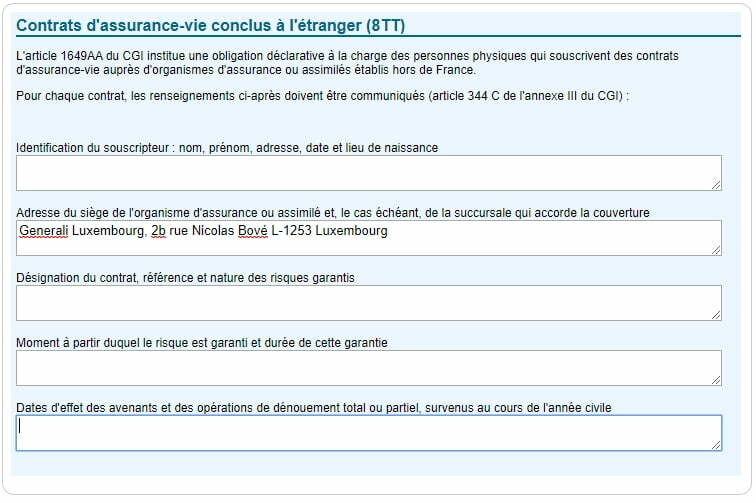

- cocher la case 8 TT de la déclaration 2042,

- Ouvrir la case “Joignez la liste des contrats”

- Préciser les éléments suivants :

- l’identification du souscripteur : nom, prénom, adresse, date et lieu de naissance ;

- l’adresse du siège de l’organisme d’assurance ou assimilé et, le cas échéant, de la succursale qui accorde la couverture,

- la désignation du contrat, ses références et la nature des risques garantis,

- le moment à partir duquel le risque est garanti et la durée de cette garantie,

- les dates d’effet des avenants et des opérations de dénouement total ou partiel, survenus au cours de l’année civile.

Depuis 2021, les informations déclarées sont préremplies lors des déclarations fiscales des années suivantes.

Faut il déclarer le montant ?

Précision importante, il n’est pas demandé de faire mention du montant investi sur ledit contrat d’assurance vie, ou autres comptes bancaires ouverts à l’étranger.

Textes de référence

CGI. ann. III, art. 344 C

BOI-IR-DECLA-20-20, § 150

Que se passe-t-il en cas de défaut de déclaration ?

Ouvrir une assurance vie au Luxembourg est parfaitement légal et les avantages sont nombreux. Cependant, le défaut de déclaration aux impôts est sanctionné d’une amende fiscale.

Le défaut de déclaration des contrats de capitalisation ou des placements de même nature, notamment des contrats d’assurance-vie, souscrits auprès d’un organisme établi à l’étranger, modifiés ou ayant fait l’objet d’opérations de remboursement au cours de l’année est passible d’une amende de 1 500 € par contrat qui peut être portée à 10 000 € lorsque le contrat est ouvert dans un État qui n’a pas conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales permettant l’accès aux renseignements bancaires (CGI art 1649 AA, 1766).

Par ailleurs, lorsque l’obligation de déclarer un compte ou un contrat de capitalisation ou tout placement de même nature, notamment un contrat d’assurance-vie, n’a pas été respectée et que les revenus ou patrimoine correspondant n’ont pas été déclarés, les rappels d’impôt sur le revenu, d’impôt sur la fortune immobilière ou de droits de mutation à titre gratuit correspondants seront automatiquement assortis d’une majoration de 80 % (CGI, art 1729-0 A).

À compter de 2017, avec la réforme de la directive 2011-2016, l’échange automatique d’informations porte sur les contrats d’assurance et le Luxembourg est dans le champ d’application.