Les points clés de cet article

La sécurité juridique et financière des contrats luxembourgeois repose sur un dispositif unique en Europe. Deux garanties majeures protègent les souscripteurs en cas de faillite de l’assureur :

- Le super privilège : le souscripteur est créancier de premier rang, devant l’état ou les salariés ;

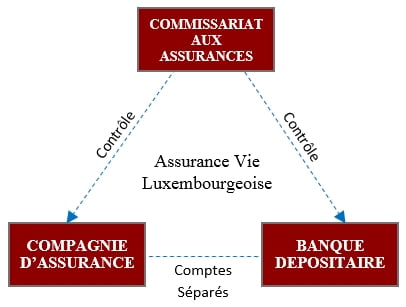

- La ségrégation des actifs : les fonds sont isolés du bilan de l’assureur et déposés dans des banques agréés, sous contrôle du Commissariat aux Assurances (CAA) ;

- Garantie des dépôts illimitée, contrairement à la France (plafonnée à 70.000 € par compagnie) ;

- Contrôle renforcé par la convention tripartite entre assureur, banque dépositaire et régulateur.

➡️ Ces mécanismes expliquent pourquoi l’assurance vie luxembourgeoise est aujourd’hui privilège par les investisseurs à la recherche de sécurité patrimoniale.

Auteur de l’étude

Christophe SIMON

- Fondateur de WSI Conseil

- Diplômé de l’ESCP – Master Gestion de Patrimoine

- Ancien auditeur chez Arthur Andersen

- Responsable des risques pendant 11 ans pour différentes banques privées

- Spécialiste financier sur les marchés côtés, gestion obligataire et Private Equity

- Fait son métier par passion

•

Depuis les épisodes financiers de 2008 (crise des subprimes), les investisseurs sont plus sensibles au sort de leurs actifs financiers en cas de faillite de l’établissement financier qui les gère.

Les garanties de l’assurance vie luxembourgeoise constituent une solution très sûre pour les épargnants, car ils renforcent la protection de leurs avoirs grâce notamment au mécanisme du super-privilège.

1ère des garanties de l'Assurance Vie au Luxembourg : le Super Privilège

Le souscripteur d’une assurance-vie luxembourgeoise est un créancier privilégié de premier rang en cas de défaillance de l’assureur. C’est une garantie absolue dont ne bénéficient pas les épargnants français.

Ainsi, en cas de faillite de la compagnie d’assurances, les actifs investis avec les primes des clients seraient affectés en priorité à la couverture des engagements d’assurance, donc envers les souscripteurs, l’État lui-même ou la Sécurité sociale ne viendrait qu’en second rang.

En France, un souscripteur est protégé sur ses actifs à hauteur de 70.000 € seulement par l’intermédiaire du Fonds de Garantie des Assurances, au Luxembourg, il n’y a pas cette limite.

Au Luxembourg, les assurés d’une assurance vie peuvent ainsi retrouver leurs actifs en priorité sur tout autre créancier en cas de défaut ou faillite de la compagnie d’assurance.

La Loi luxembourgeoise (Loi du 6 décembre 1991 + Circulaires du Commissariat aux Assurances) définit les principes visant à protéger les souscripteurs d’assurance-vie contre la faillite de la compagnie d’assurance.

Le super privilège est la raison majeure pour lesquelles les particuliers investissent au Luxembourg. Pour découvrir ces contrats d’assurance, nous vous proposons de consulter notre dernière page : Meilleure assurance vie au Luxembourg. Vous retrouverez mon avis détaillé sur chacune d’entre-t-elle par ordre de préférence.

•

Ségrégation des actifs : 2ème garantie de l'assurance vie au Luxembourg

Un patrimoine distinct

La protection des avoirs

Fonds déposés en banques habilitées

Les actifs représentatifs des engagements des assureurs doivent être déposés auprès d’un établissement de crédit agréé par le CAA (Commissariat aux Assurances).

La légalisation du Grand Duché impose la signature d’une convention tripartite entre la Compagnie d’assurance, l’établissement dépositaire et le Commissariat aux Assurances (CAA = la Chambre de contrôle étatique au Luxembourg).

Les dépôts de la part des assurés sont enregistrés par la Compagnie au passif du bilan, sous formes de provisions techniques. Ces engagements, selon réglementation luxembourgeoise, doivent être représentés de façon équivalente dans le bilan par des actifs sélectionnés en fonction de leur qualité. Les actifs des assurés, clients de la compagnie d’assurance, sont donc séparés « physiquement » et juridiquement de ceux des actionnaires et créanciers de la compagnie d’assurance.

Garantie des dépôts illimitée au Luxembourg

La réglementation française prévoit un plafond de remboursement de 70.000 euros par souscripteur et par compagnie, la législation du Grand Duché en matière d’assurance vie Luxembourg prévoit de fait une garantie des dépôts illimitée.