Cet article va nous permettre d’explorer en profondeur le concept du triangle de sécurité au Luxembourg, une pierre angulaire de l’assurance-vie dans ce pays. Nous détaillerons ses avantages distincts, illustrant comment ce système confère une sécurité et une sérénité inégalées aux souscripteurs.

Je vous propose aussi une petite comparaison avec d’autres systèmes de protection européens, soulignant pourquoi le Luxembourg est souvent considéré comme une des meilleures protections pour les assurés en Europe.

.

Auteur de l’étude

Christophe SIMON

- Fondateur de WSI Conseil

- Diplômé de l’ESCP – Master Gestion de Patrimoine

- Ancien auditeur chez Arthur Andersen

- Responsable des risques pendant 11 ans pour différentes banques privées

- Spécialiste financier sur les marchés côtés, gestion obligataire et Private Equity

- Fait son métier par passion

Le triangle de sécurité luxembourgeois : définition

À l’heure où la solidité des institutions financières est mise à mal par la crise, seul un régime de protection contrôlé par les pouvoirs publics permet de garantir une sécurité optimale à l’investisseur.

Un pays en Europe, le Luxembourg, offre une telle sécurité grâce à une législation qui garantit une protection optimale aux souscripteurs d’une police d’assurance vie.

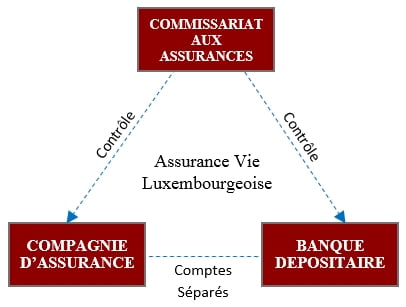

La pierre d’angle de ce régime de protection des souscripteurs est l’exigence légale que tous les actifs liés à des polices d’assurance vie (les « Provisions techniques ») soient détenus par une banque dépositaire indépendante approuvée par l’autorité de contrôle des compagnies d’assurance au Luxembourg, le Commissariat aux Assurances (« CAA »). Cet arrangement, qui est régi par une convention de dépôt signée par l’assureur, la banque dépositaire et le CAA, est connu sous le nom de « Triangle de Sécurité ».

Les assureurs luxembourgeois sont soumis au mécanisme du « triangle de sécurité » qui vise à assurer que les dépôts représentatifs des engagements de l’assureur soient nettement séparés des autres avoirs de l’entreprise en étant logés dans des comptes bancaires distincts.

Les actifs des clients sont donc isolés des fonds propres de la compagnie d’assurance.

Ségrégation des actifs des assureurs et de leurs clients

Les actifs représentatifs des engagements des assureurs doivent être déposés auprès d’un établissement de crédit agréé par le CAA (Commissariat aux Assurances).

La légalisation du Grand Duché impose la signature d’une convention tripartite entre :

- La Compagnie d’assurance,

- L’établissement dépositaire,

- Et le Commissariat aux Assurances (CAA = la Chambre de contrôle étatique au Luxembourg).

Les dépôts de la part des assurés sont enregistrés par la Compagnie au passif du bilan, sous formes de provisions techniques. Ces engagements, selon réglementation luxembourgeoise, doivent être représentés de façon équivalente dans le bilan par des actifs sélectionnés en fonction de leur qualité.

Les actifs des assurés, clients de la compagnie d’assurance, sont donc séparés « physiquement » et « juridiquement » de ceux des actionnaires et créanciers de la compagnie d’assurance.

Ségrégation des actifs du dépositaire au Luxembourg

Le Grand Duché va plus loin dans la protection de ses épargnants et assurés, en obligeant la banque dépositaire à opérer également une ségrégation des actifs des clients des compagnies d’assurance déposés chez elle.

Contrôle du cloisonnement des actifs financiers

Les deux niveaux de ségrégation des actifs (assureur et banque dépositaire) sont contrôlés chaque trimestre par l’autorité de surveillance. En cas de défaillance de l’assureur, le Commissariat aux Assurances a la possibilité de bloquer ses comptes chez la banque dépositaire, et ce, afin de protéger les droits des souscripteurs.

Découvrez plus d’informations sur les fonds luxembourgeois.

Triangle de sécurité et assurance vie luxembourgeoise : bénéfices et comparatif avec d’autres pays européens

Un climat financier assez incertain et relativement volatile demande une robustesse et une fiabilité des systèmes de protection sans failles pour les investisseurs.

Vous savez maintenant que le Luxembourg se distingue par son approche unique en matière de sécurité des investissements en assurance vie, incarnée par le concept du triangle de sécurité, dont nous avons vu les trois piliers principaux :

- La Compagnie d’Assurance : Elle gère les contrats d’assurance vie et est responsable de la gestion prudente des fonds des souscripteurs.

- Le Commissariat aux Assurances (CAA) : Cet organisme régulateur surveille les activités des compagnies d’assurance, garantissant leur conformité aux normes élevées de sécurité et de solvabilité.

- La Banque Dépositaire : Les fonds des souscripteurs sont détenus séparément des actifs de la compagnie d’assurance dans une banque dépositaire, assurant ainsi une ségrégation claire des fonds.

Avantages pour les souscripteurs

Ce triangle de sécurité offre plusieurs avantages spécifiques aux souscripteurs d’assurance vie au Luxembourg :

- Sécurité des Actifs : La séparation des fonds des souscripteurs des actifs de la compagnie d’assurance assure que, même en cas de difficultés financières de l’assureur, les investissements des souscripteurs restent protégés.

- Surveillance Stricte : Le rôle actif du CAA dans la surveillance des compagnies d’assurance ajoute une couche supplémentaire de sécurité, renforçant la confiance des investisseurs dans la stabilité de leurs placements.

- Flexibilité et Protection : Cette structure unique permet une grande flexibilité dans les options d’investissement tout en offrant une protection renforcée, rendant l’assurance vie luxembourgeoise particulièrement attractive pour une clientèle internationale exigeante.

Comparaison avec d'autres systèmes de sécurité européens

En examinant les systèmes en place en France, en Allemagne, et au Royaume-Uni, nous pouvons mieux apprécier les particularités du triangle de sécurité luxembourgeois.

| Pays | Système de Protection | Caractéristiques Clés |

| France | FGAP | Intervient avec des limites de couverture. |

| Allemagne | Protektor Lebensversicherungs-AG | Protection en cas de faillite d’un assureur. |

| Royaume-Uni | FSCS | Compensation jusqu’à un certain plafond. |

| Luxembourg | Triangle de Sécurité | Séparation physique des fonds, surveillance réglementaire, sans plafond de protection. |

Comme vous le voyez à travers ce tableau, le triangle de sécurité luxembourgeois ne présente que des avantages par rapport à ces concurrents européens :

- Séparation des fonds : Contrairement aux systèmes de garantie basés sur un fonds de protection (comme en France et en Allemagne), le Luxembourg assure une séparation physique des fonds des souscripteurs, offrant ainsi une protection plus directe et individualisée.

- Surveillance réglementaire : Le rôle actif du CAA au Luxembourg offre une couche supplémentaire de sécurité, contrairement à d’autres systèmes où la régulation peut être moins directe.

- Protection sans plafond : Alors que des pays comme le Royaume-Uni imposent un plafond de compensation, le système luxembourgeois ne fixe pas de limite maximale pour la protection des actifs des souscripteurs.

Tout ceci met en évidence la résistance du système de protection luxembourgeois, le plaçant clairement comme le meilleur modèle de protection des souscripteurs d’assurance vie en Europe.

Christophe SIMON

Dirigeant de WSI Conseil

Master ESCP Gestion de Patrimoine

Contact

FIXER UN RDV

De manière à mieux comprendre vos objectifs, nous pouvons organiser un RDV téléphonique, en visio ou au bureau afin de répondre à vos questions.