Dans un contexte économique incertain, les investisseurs recherchent des solutions pour protéger leur capital et le faire fructifier.

Placer son argent en Suisse ou au Luxembourg sont deux options très attrayantes pour de nombreux clients privés qui recherchent à placer leur argent à l’étranger.

Quels sont les avantages et les opportunités des investissements offerts par ces deux pays ?

Vous souhaitez gagner un peu de temps ? Voici un tableau récapitulatif

| Critères | Placer son argent en Suisse | Placer son argent au Luxembourg |

| Protection des dépôts | Garantie des dépôts jusqu’à 100.000 CHF, priorité de 3ᵉ classe au-delà | Créancier privilégié de premier rang en cas de faillite de l’assureur |

| Optimisation de la transmission | Pas d’assurance-vie suisse, les contrats sont luxembourgeois | Assurance vie luxembourgeoise avec abattement fiscal attractif |

| Frais de gestion | Coûts élevés, souvent fixes et variables | Frais inférieurs en moyenne par rapport à la Suisse et la France |

| Accès aux fonds de Private Equity | Limité | Accès à des fonds de Private Equity tels qu’Ardian, BridgePoint |

| Choix d’investissements | Large, attention au risque de change | Choix illimité de supports d’investissement au sein des contrats |

| Gestion multidevises | Possible, mais impact des fluctuations du franc suisse | Contrats gérés en multidevises, incluant le franc suisse (CHF) |

| Risque de change | Risque de change avec le franc suisse surévalué | Gestion en multidevises permet d’atténuer ce risque |

| Fiabilité des autorités financières | Confiance érodée suite à la gestion du rachat de Crédit Suisse | Réglementation stable et favorable aux investisseurs |

| Fiscalité pour les résidents français | Obligation de déclarer les comptes suisses aux impôts français | Avantages fiscaux avec l’assurance vie luxembourgeoise + déclaration obligatoire |

Placer son argent en Suisse

Protéger son argent en Suisse

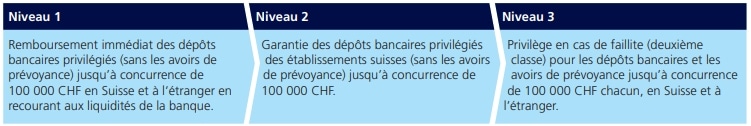

En Suisse, les dépôts bancaires font l’objet d’un traitement privilégié jusqu’à concurrence de 100 000 francs suisses par client, ce qui est proche de la garantie des dépôts française.

Jusqu’à 100 000 francs suisses (CHF), les placements financiers réalisés sont protégés par la garantie des dépôts, avec un rang prioritaire en cas de faillite.

Cependant, en cas de faillite, les dépôts de clients excédant 100 000 francs suisses relèvent de la 3e classe de l’ordre des créanciers et sont traités au même titre que les autres créances. Alors, les déposants ne sont pas prioritaires pour récupérer leur argent au-delà de 100 000 francs suisses.

Voir le site : https://www.esisuisse.ch/fr

Placer son argent en Suisse pour optimiser sa transmission ?

Bien souvent les patrimoines importants n’ont pas qu’un sujet de protection de leurs actifs financiers à gérer.

Certains sujets de transmission font souvent partie de leur problématique d’investissement.

Pour gérer cette problématique et optimiser sa transmission, pour un résident fiscal français ou si les héritiers sont en France, l’assurance vie est incontournable par les avantages qu’elle offre : abattement de 152.500 € / bénéficiaires, taxation à 20% seulement sur une tranche de 700 K€, …

Or, la Suisse ne propose pas de contrat d’assurance vie suisse.

Les contrats d’assurance vie proposés par les établissements bancaires suisses sont en fait des contrats d’assurance vie luxembourgeois.

Ainsi, pour un résident fiscal français, placer son argent en Suisse ne permet pas à proprement parler d’optimiser sa fiscalité successorale.

On peut alors se demander s’il y a un intérêt à ouvrir un contrat d’assurance vie luxembourgeois en Suisse ? Pas vraiment, car la garantie des dépôts sera celle du Luxembourg mais avec des frais supérieurs.

Frais applicables en Suisse

Parlons-en justement des frais en Suisse.

Les établissements bancaires suisses sont connus pour leurs coûts élevés voir prohibitifs, qui se matérialisent par des coûts fixes annuels accompagnés de coûts variables et de frais de dossier.

Certains de nos clients, après avoir détenu des comptes en Suisse du fait de leur résidence suisse, sont ravis de découvrir les frais appliqués en France ou au Luxembourg.

Investir dans les actions suisses

Jusqu’à aujourd’hui, les actions suisses sont connues pour être résilientes et performantes. Nous pouvons lister des sociétés comme Roche, Zurich Insurance, Nestlé ou encore Novartis.

Cependant placer son argent en Suisse ne veut pas dire placer son argent en valeurs suisses.

Ce que recherche la personne qui tape sur internet « Placer son argent en Suisse » est bien souvent de protéger ses investissements financiers et non d’investir sur des valeurs suisses car il pourrait parfaitement le faire dans son pays de résidence.

Les actions suisses protègent elles contre un risque systémique ? Ni plus ni moins qu’une action américaine ou une action allemande.

En revanche, comme pour un placement dans une action américaine, acheter une action suisse génère un risque de change à un moment où nous sommes peu confiants sur l’évolution du franc suisse.

Le francs suisse (CHF)

Après une hausse continue de plus de 15 ans, le franc suisse nous semble désormais survalorisé vis-à-vis de l’euro, au regard des parités de pouvoir d’achat avec ses pays voisins et des taux relativement faibles des obligations de l’Etat suisse .

Par ailleurs, la décision prise par la FINMA en 2023 afin de déprécier entièrement les obligations “Additional Tier 1” (AT1) du Crédit Suisse dans le cadre du rachat par UBS n’a probablement pas renforcé la confiance des institutionnels envers les autorités suisses.

Pour rappel, cette décision a eu pour conséquence de changer l’ordre des créanciers établi par la législation suisse. Immédiatement, les régulateurs de l’Union Européenne ont alors pris leurs distances avec les dépréciations d’obligations du Credit Suisse.

La Suisse devrait donc en pâtir et nous rajoutons à cela un attrait moindre pour les placements suisses, nous pensons que le franc suisse devrait désormais s’affaiblir.

Est-ce légal de placer son argent en Suisse ?

Oui, il est tout à fait légal d’ouvrir un compte en Suisse, à condition que l’établissement suisse l’accepte.

Cependant, si le client est résident fiscal français, il devra annuellement déclarer ce compte détenu à l’étranger au service des impôts français.

Placer son argent au Luxembourg

Placer son argent au Luxembourg pour protéger ses dépôts

Dès l’adoption de la première loi sur le secteur des assurances du 6 décembre 1991 (aujourd’hui remplacée par la loi du 7 décembre 2015), le Luxembourg a opté pour un privilège de premier rang des créances d’assurance par rapport à toute autre créance sur l’entreprise d’assurance.

Le souscripteur d’une assurance-vie luxembourgeoise est un créancier privilégié de premier rang en cas de défaillance de l’assureur. C’est une garantie absolue dont ne bénéficient pas les épargnants français.

Ainsi, en cas de faillite de la compagnie d’assurances, les actifs investis avec les primes des clients sont affectés en priorité à la couverture des engagements d’assurance, donc envers les souscripteurs, l’Etat lui-même ou la sécurité sociale ne viendrait qu’en second rang.

Placer au Luxembourg pour mieux transmettre

Avec une sécurité supérieure à la Suisse, le Luxembourg a l’avantage de proposer des contrats d’assurance vie.

Ces contrats bénéficient à la fois de la sécurité du Luxembourg et d’une transmission successorale avantageuse.

Si beaucoup de gros patrimoines français détiennent une assurance vie luxembourgeoise plutôt que française, c’est pour les raisons suivantes :

• Une meilleure sécurité des dépôts : au Luxembourg le souscripteur est créancier de premier rang en cas de faillite de l’assureur

• Des frais inférieurs aux contrats français en moyenne

• Une possibilité d’intégrer aisément des fonds de Private Equity (Ardian, BridgePoint, …) et donc d’augmenter le couple rendement / risque du contrat

• Un choix illimité de supports d’investissement au sein de la poche FAS de l’assurance vie luxembourgeoise

• La possibilité de gérer un contrat en multidevises, y compris en francs suisses (CHF). • Une gestion pilotée possible auprès des meilleurs sociétés de gestion : Lazard, Rothschild, Pictet (institution Suisse), …

Frais d’un contrat d’assurance vie luxembourgeois

Contrairement à la Suisse, les contrats d’assurance vie luxembourgeois sont bon marché.

Les frais fixes annuels de 1.500 CHF par contrat en plus des frais de gestion annuels n’existent pas au Luxembourg.

Les frais d’entrée d’un contrat d’assurance vie luxembourgeois sont de 0 % dès 250.000 € via des courtiers spécialisés.

De même, les frais de gestion annuels dépassent rarement 0.80%, en dehors de la gestion pilotée associée au contrat ; ce qui est nettement inférieur à une banque traditionnelle française.

Est-ce légal de placer son argent au Luxembourg ?

Il est parfaitement légal d’ouvrir une assurance-vie luxembourgeoise, quel que soit votre pays de résidence.

Dans les faits, ce type de contrat est commercialisé en France de la même manière et par les mêmes réseaux que les assurances vie de droit français.

Pour un résident fiscal français, la seule obligation est de signaler au service des impôts l’ouverture du contrat au moment de la déclaration annuelle qui suit l’année de la souscription.

Conclusion : faut-il placer son argent en Suisse ou au Luxembourg ?

Placer son argent à l’étranger est probablement l’une des premières formes de diversification et de protection de son patrimoine.

Les possibilités de gestion sont analogues en Suisse et au Luxembourg. Ainsi, une société de gestion comme Pictet pourra tout aussi bien gérer un contrat d’assurance vie luxembourgeois qu’un compte titres en Suisse. Les rendements seront alors sensiblement les mêmes en Suisse et au Luxembourg.

De même les univers d’investissement en Suisse comme au Luxembourg sont tout aussi larges : actions, Private Equity, obligations, devises, …

En revanche, au niveau des frais, de la sécurité des dépôts et de sa capacité à proposer des solutions optimisantes d’un point de vue successoral, selon nous, placer son argent au Luxembourg présente des avantages marqués par rapport à la Suisse. Découvrez tous les détails dans notre comparatif des meilleures assurances-vie au Luxembourg.

Vous souhaitez placer votre argent à l'étranger ?

A partir de 250.000 €, nous trouvons pour vous les meilleures solutions d'investissement parmi les plus grandes compagnies.

En complétant ce formulaire, nous pourrons vous recontacter.