Pourquoi choisir l’Assurance Vie au Luxembourg ?

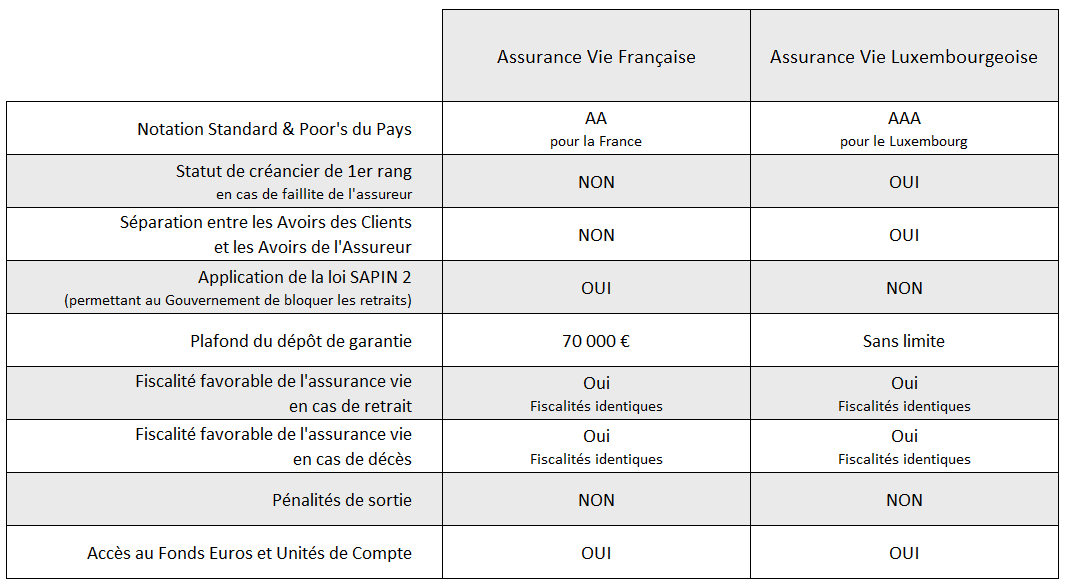

De manière globale, le comparatif entre assurance vie Luxembourgeoise et Française est largement favorable à l’assurance vie au Luxembourg, pour les raisons suivantes :

1 – Protection de votre épargne en cas de crise majeure ou en cas de faillite de l’assureur.

2 – Flexibilité en matière d’investissement (plus de choix de supports) et d’opérations (pas de gèle possible de vos avoirs – cf. Loi Sapin II).

3 – Des tarifications extrêmement compétitives (pas de frais d’entrée* et frais de gestion au plus bas).

4 – Vous envisagez une expatriation potentielle à court, moyen ou long terme (Retraite) ? Bénéficiez de fiscalités attractives et profitez d’une fiscalité qui s’adapte à l’identique à celle de votre lieu de résidence en vous évitant tout risque de double imposition.

5 – Une manière de diversifier votre patrimoine en le plaçant dans un pays extrêmement sûr.

Au-delà de ces avantages, l’Assurance-Vie au Luxembourg garde les mêmes avantages en matière de fiscalité et de transmission que l’assurance vie de droit Français.

De son côté, l’Assurance Vie Française est en général mieux disante sur les fonds euros (plus variés et en général plus performants sur les contrats Français). L’assurance vie Française est également souvent plus performante d’un point de vue opérationnel (les souscriptions et les opérations de gestion de manière général étant plus simples sur les contrats Français). Dans le détail, vous retrouverez ci-dessous une explication des avantages respectifs vus rapidement dans le tableau ci-dessus :

•

Sécurité de l'investissement au Luxembourg

Superprivilège luxembourgeois

Le Luxembourg dispose du régime de protection des investisseurs le plus strict d’Europe. Cela se traduit par une exigence légale que tous les actifs des clients soient détenus par une banque dépositaire approuvée par le Commissariat aux Assurances, contribuant ainsi à renforcer la solidité financière des compagnies. Il y a cantonnement des actifs des clients vis à vis de ceux des actionnaires et créanciers de la compagnie d’assurance. Par ailleurs, la notion de super privilège introduite par la loi modifiée du 6 décembre 1991 (article 39 et suivants) sur le secteur des assurances, garantit que l’épargne capitalisée dans les contrats d’assurance vie luxembourgeois est complètement protégée. Les clients bénéficient en effet d’une sécurité exceptionnelle en cas de défaillance de la compagnie d’assurance car ils sont légalement privilégiés sur les autres créanciers de la compagnie afin de récupérer en priorité les créances relatives à l’exécution de leurs contrats d’assurance.

Stabilité juridique et politique

A l’heure où bon nombre de pays font face à une détérioration du climat politique et social, la stabilité juridique du Luxembourg est un élément de sécurité majeur pour les contrats d’assurance vie qui occupent une place prédominante dans des dispositifs patrimoniaux ou successoraux.

Enfin, la souscription d’un contrat d’assurance-vie au Luxembourg permet une transmission prévisible, et sûre aux bénéficiaires en cas de décès, fondée sur le principe juridique de la stipulation pour autrui.

Confidentialité au Luxembourg

La loi luxembourgeoise garantit la confidentialité : elle assure la protection des données personnelles que les souscripteurs sont, à juste titre, en droit d’exiger. En effet, le secret professionnel est de mise au Luxembourg pour toutes les personnes y travaillant, qu’ils soient employés, résidents ou étrangers. Le Luxembourg est le seul pays de l’Espace Economique Européen où le secret professionnel revêt une telle importance. Il s’applique aux compagnies d’assurance, aux établissements de gestion de fortune, aux banques… Des suites pénales et de lourdes peines sont prévues cas de la violation de ce secret. Seuls dans des cas de lutte contre le blanchiment d’argent ou le terrorisme, la justice luxembourgeoise peut demander des renseignements de type confidentiel aux compagnies, banques ou autres organismes.

Tous nos partenaires Luxembourgeois et collaborateurs, sensibilisés et garants du respect de ce secret professionnel, s’astreignent, au quotidien, à la plus grande vigilance quant aux risques de compromission de ce secret dans la chaîne de gestion du contrat.

Insaisissabilité du contrat

Le contrat d’assurance-vie n’est pas saisissable par les créanciers. Il peut cependant faire l’objet d’une mise en gage et servir de garantie à une opération de crédit par exemple.

•

Protection de votre Assurance Vie en cas de crise majeure

Le Super-Privilège de l'Assurance-Vie Luxembourgeoise

Le souscripteur d’une assurance-vie luxembourgeoise est un créancier privilégié de premier rang en cas de défaillance de l’assureur. Ainsi, en cas de faillite de la compagnie d’assurances, les actifs investis avec les primes des clients seraient affectés en priorité à la couverture des engagements d’assurance, donc envers les souscripteurs, l’Etat lui-même ou la sécurité sociale ne viendrait qu’en second rang.

En France, un souscripteur est protégé sur ses actifs à hauteur de 70.000 € seulement par l’intermédiaire du Fonds de Garantie des Assurances, au Luxembourg il n’y a pas cette limite. Au Luxembourg, les assurés d’une assurance vie peuvent ainsi retrouver leurs actifs en priorité sur tout autre créancier en cas de défaut ou faillite de la compagnie d’assurance.

La Loi luxembourgeoise (Loi du 6 décembre 1991 + Circulaires du Commissariat aux Assurances) définit les principes visant à protéger les souscripteurs d’assurance-vie contre la faillite de la compagnie d’assurance.

Le super privilège est la raison majeure pour lesquelles les particuliers investissent au Luxembourg.

Loi Sapin II au Luxembourg

La Loi Sapin II est non applicable sur les contrats luxembourgeois. Adoptée fin 2016, cette loi Française autorise le Haut Conseil de Stabilité Financière (une instance Française) à geler les opérations (retraits, arbitrages ou versements) sur les contrats Français pendant une période de 3 mois renouvelable. Au total, c’est donc jusqu’à 6 mois pendant lesquels les sommes peuvent potentiellement rester indisponibles et pendant lesquels le gouvernement Français est susceptible de légiférer. Cette loi n’est pas applicable aux contrats Luxembourgeois dès lors que le contrat Luxembourgeois en question n’est pas investi sur un fonds euros Français réassuré.

Rating du Luxembourg

Le Luxembourg bénéficie d’un AAA, la meilleure note possible contre un simple AA pour la France. L’état Luxembourgeois est nettement moins endetté que l’état Français : 21% du PIB pour le Luxembourg, 96% du PIB pour la France. Endettement Français qui au passage fait porter un risque sur les fonds euros classiques Français essentiellement constitués d’obligations d’Etat Français (fonds euros classiques pourtant supposés “garantis en capital”).

•

Souscription d'un contrat d'assurance vie Luxembourgeois

Type de contrat luxembourgeois

Selon le pays de nationalité, de résidence et ou d’intérêt du souscripteur, le contrat luxembourgeois ne va pas avoir les mêmes caractéristiques. Il est réalisé sur mesure afin d’optimiser les aspects juridiques et fiscaux dans chacun des pays où le souscripteur sera amené à résider ou être imposé. Par ailleurs selon ces mêmes critères, le contrat d’assurance vie luxembourgeois sera souscrit dans le droit d’un pays spécifique : les plus fréquents étant droit français, droit luxembourgeois et droit belge. A noter, le contrat d’assurance vie luxembourgeois est déclinable en version contrat de capitalisation.

Devise du contrat

Il est possible de choisir de libeller le contrat luxembourgeois dans une devise spécifique : en général le choix se limite à l’euro, le dollar, la livre sterling et le franc suisse. Dans ce cas les virements, rachats et capital transmis au bénéficiaire(s) se font dans cette devise. Cependant, on peut avoir un contrat libellé en Euros et être investi en dollar par exemple.

Durée d'un contrat d'assurance vie luxembourgeois

En général, la durée du contrat d’assurance vie luxembourgeois peut être viagère (vie entière) ou déterminée (terme fixe). Mais il arrive qu’elle soit dictée par les spécificités du ou des pays avec le(s)quels(s) on cherche à rendre le contrat compatible. En pratique, les contrats à durée déterminée sont prorogeable par tacite reconduction d’année en année sauf en cas de dénonciation.

Le délai de renonciation

Lorsqu’un contrat d’assurance vie de droit français est signé, le souscripteur dispose de 30 jours pour revenir sur sa décision. Le point de départ de ce délai de renonciation est la date à laquelle le souscripteur a été informé de la conclusion du contrat. Pour se rétracter, il faut utiliser le modèle de lettre de renonciation figurant dans la note d’information du contrat d’assurance vie et l’adresser à l’assureur par lettre recommandée avec avis de réception. A réception de cette lettre, la compagnie d’assurance vie a 30 jours pour rembourser les sommes versées par le souscripteur.

Ce délais de renonciation est applicable uniquement aux contrats de droit français.

Supports d’investissement d'une d'assurance vie au Luxembourg

Ils sont de cinq types dans les contrats luxembourgeois :

Fonds général : Taux garantis € (et $ parfois)

Le Fonds Général est un fonds correspondant à l’actif propre de la compagnie et qui permet de garantir le capital pendant toute la durée de l’investissement. En plus d’un fonds général en Euros, il n’est pas rare de voir les compagnies proposer un fonds général en US dollars. Le fonds général en EUR des compagnies luxembourgeoise est bien souvent réassuré auprès de la maison mère Française de la compagnie Luxembourgeoise, ce qui permet d’obtenir des rendements compétitifs.

Fonds externes (Unités de Compte)

Il s’agit d’une offre multisupport telle qu’on la connait dans les contrats d’assurance vie français donnant l’opportunité aux clients d’investir dans une large gamme de fonds externes des plus importants gestionnaires financiers. Le choix peut s’effectuer sur des centaines de fonds d’investissement

Fonds Internes Collectifs (FIC)

Les fonds Internes Collectifs sont un type de support d’investissement d’un contrat d’assurance vie luxembourgeois. Ils sont des fonds internes à la compagnie permettant de rassembler les primes des clients sur une seule poche. Ils sont accessibles à un groupe d’investisseurs n’ayant pas nécessairement de liens familiaux.

La politique et la gestion définie dans le contrat doivent être en adéquation avec le profil de risque de chaque client et qui peut évoluer tout au long de la durée de vie du contrat.

La création d’un Fonds Interne Collectif oblige à la compagnie d’assurance de notifier auprès du Commissariat Aux Assurances le dépôt d’un dossier technique, pour la validation et la mise en place du support.

Côté frais, les frais globaux supportés par la société de gestion pour la création et la gestion d’un FIC sont plus faibles.

Fonds Internes Dédiés (FID)

Sans doute la spécialité du Luxembourg, les Fonds Internes Dédiés permettent à un investisseur et/ou ses proches, de mettre en place une gestion individuelle sous mandat qui lui/leur est dédiée. Ces fonds donnent l’accès à une gamme complète de produits sophistiqués, innovants pouvant inclure des obligations, actions (cotées ou non), fonds internationaux, produits structurés, et des fonds non agréés AMF comme les Hedge Funds et fonds de Private Equity. La gestion des actifs est déléguée à un gestionnaire financier que le souscripteur aura préalablement désigné. Le mécanisme s’apparente un peu à celui d’un trust du point de vue du choix qui est laissé au souscripteur vis à vis de la désignation du gestionnaire, du mandataire, et du dépositaire.

•

Verser sur son Assurance vie au Luxembourg

Le versement initial :

Le souscripteur d’une assurance-vie luxembourgeoise est un créancier privilégié de premier rang en cas de défaillance de l’assureur. Ainsi, en cas de faillite de la compagnie d’assurances, les actifs investis avec les primes des clients seraient affectés en priorité à la couverture des engagements d’assurance, donc envers les souscripteurs, l’Etat lui-même ou la sécurité sociale ne viendrait qu’en second rang.

En France, un souscripteur est protégé sur ses actifs à hauteur de 70.000 € seulement par l’intermédiaire du Fonds de Garantie des Assurances, au Luxembourg il n’y a pas cette limite. Au Luxembourg, les assurés d’une assurance vie peuvent ainsi retrouver leurs actifs en priorité sur tout autre créancier en cas de défaut ou faillite de la compagnie d’assurance.

La Loi luxembourgeoise (Loi du 6 décembre 1991 + Circulaires du Commissariat aux Assurances) définit les principes visant à protéger les souscripteurs d’assurance-vie contre la faillite de la compagnie d’assurance.

Le super privilège est la raison majeure pour lesquelles les particuliers investissent au Luxembourg.

C’est le versement que vous faites lors de la souscription du contrat par chèque, virement ou prélèvement automatique. En pratique, les chèques sont à éviter car ils ralentissent le processus de souscription et sur des investissements substantiels, quelques jours de perdus peuvent vites représenter des montants importants. Selon les types de contrats souhaités, le versement initial minimum peut aller de quelques dizaines de milliers d’euros seulement à des montants proches du million d’euros voire bien au delà (en cas la mise en place de fonds internes dédiés par exemple).

Les versements libres :

Vous placez de l’argent dans votre contrat d’assurance vie luxembourgeoise quand vous le souhaitez. Dans le cas des versements supplémentaires, les montants minimum peuvent être substantiels (de quelques milliers d’euros à plusieurs dizaines pour les fonds internes dédiés par exemple).

L'apport en titres :

Un autre des nombreux avantages du contrat luxembourgeois est sans doute la possibilité offerte au souscripteur d’alimenter son contrat en titres vifs cotés ou non. On comprend tout l’intérêt d’une telle opération, pour un chef d’entreprise, par exemple, qui déciderait d’y loger les parts de sa société. En effet, les dividendes bénéficient dans ce cas de la fiscalité de l’Assurance vie, et en cas de revente de la société, la plus value est dégagée au sein du contrat également…

•

Suivi et gestion du contrat d'assurance vie luxembourgeois

Gérer ou faire gérer son contrat, il existe trois modes de gestion que l’on peut combiner au sein du même contrat :

La gestion libre de son Assurance-Vie :

Vous répartissez vous même votre épargne entre les différents supports proposés dans le contrat d’assurance vie en fonction de votre profil d’investisseur déterminant vos objectifs de rentabilité et de risques. Vous gérez votre contrat d’assurance vie en toute liberté et restez maitre de votre allocation d’actifs. Vous avez accès à une large gamme de supports en unités de compte dans plusieurs devises, de plusieurs managers représentatifs des différentes classes d’actifs, zones géographiques, et styles de gestion. Vous pouvez également être investi sur des supports à taux garanti (en EUR et en USD généralement).

La gestion conseillée

Avec la gestion conseillée, vous gérez vous-même votre contrat d’assurance vie tout en bénéficiant d’un suivi régulier de la part des professionnels de la gestion d’actifs. Vous recevez des conseils sur le choix des fonds vous permettant d’optimiser votre performance. Votre liberté de gestion est totale avec le conseil en plus !

La gestion déléguée

Pour les gros patrimoines, on peut mettre en place des Fonds Internes Dédiés (FID) dont nous avons évoqué la souplesse en terme de possibilité d’investissements. Et pour chacun de ces fonds, on peut définir un des trois types de gestion suivants :

•

Cadre fiscal avantageux de l'Assurance Vie Luxembourg

Neutralité fiscale du Luxembourg

La législation fiscale luxembourgeoise est très favorable à l’assurance-vie. En effet, la souscription d’un contrat d’assurance-vie par un non-résident luxembourgeois est d’une parfaite neutralité fiscale car seule s’applique, pour les souscripteurs et les bénéficiaires, la fiscalité de leur pays de résidence.

Par conséquent, puisque seule la fiscalité du pays de résidence du souscripteur et des bénéficiaires a de l’importance, on comprend ainsi pourquoi il existe non pas un contrat mais des contrats d’assurance vie luxembourgeois chacun adapté à un ou plusieurs pays de résidence spécifique.

Fiscalité en cas de retrait (depuis le 26 septembre 1997)

• Versements avant le 27 septembre 2017 : imposition des gains à l’impôt sur le revenu (IR) ou, sur option, par un prélèvement forfaitaire libératoire (PFL) au taux de 35% avant quatre ans, 15% entre quatre et huit ans et 7,5% après huit ans et au-delà de l’abattement annuel de 4.600 euros (9.200 euros pour un couple marié ou pacsé).

• Versement depuis le 27 septembre 2017 : imposition des gains au prélèvement forfaitaire unique (PFU) de 12,8%, ou sur option à l’IR, durant les huit premières années. Après huit ans et l’application de l’abattement annuel (4.600 euros/9.200 euros), un prorata est calculé : 7,5% de PFL jusqu’à 150.000 euros de cotisations nettes puis 12,8% de PFU au-delà. L’option à l’IR est toujours possible. Les prélèvements sociaux (17,2%) non retenus au fil du temps (sur les unités de compte et les gains avant 2011 des fonds en euros des contrats multisupports) le sont lors du retrait.

Fiscalité en cas de décès (depuis le 13 octobre 1998)

• Primes versées avant 70 ans : exonération du conjoint ou du partenaire pacsé ; et jusqu’à 152.500 euros pour chaque autre bénéficiaire (taxe de 20% de 152.501 euros à 852.500 euros ; taxe de 31,25% au-delà).

• Primes versées après 70 ans : exonération du conjoint ou du partenaire pacsé. Pour les autres bénéficiaires, les gains ne sont pas taxés et les primes suivent le barème fiscal des droits de succession après un abattement commun de 30.500 euros (sur les contrats ouverts depuis le 20 novembre 1991).

Option de sortie du contrat d'assurance vie : la rente viagère

A la différence d’une sortie en capital, où le souscripteur de l’assurance-vie perçoit son épargne augmentée des intérêts en une seule fois, la rente viagère est un mode de sortie progressif : la rente est une somme d’argent, versée régulièrement par l’assureur au souscripteur du contrat en contrepartie d’une aliénation du capital.

L’épargne constitutive de la rente est acquise à l’assureur et ne peut être restituée au souscripteur.

La rente est dite viagère car son versement court jusqu’au décès du souscripteur, à la différence d’une rente dite ” temporaire “, servie durant un temps défini.

La rente servie est en partie soumise à l’impôt sur le revenu selon une fraction qui varie suivant l’âge du crédirentier lors de l’entrée en jouissance de la rente :

- 30% de la rente si le crédirentier était âgé de plus de 69 ans

- 40% s’il était âgé de 60 à 69 ans

- 50% s’il était âgé de 50 à 59 ans

- 70% s’il était âgé de moins de 50 ans

Les prélèvements sociaux ne s’appliquent que sur la fraction de la rente imposable à l’impôt sur le revenu.

•

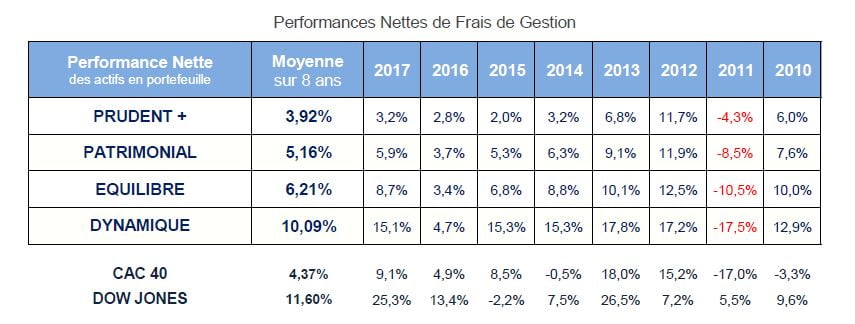

Performances de l'Assurance-Vie Luxembourgeoise

Il s’agit des performances nettes de frais de gestion obtenus sur différents profils au sein des assurances vie luxembourgeoises que nous gérons.

Les Performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

•

Le Vrai / Faux sur les Contrat d'Assurance Vie Luxembourgeois

Les frais sont plus élevés au Luxembourg : c'est FAUX

Les frais d’entrée par notre intermédiaire sont systématiquement de 0%. Les frais de gestion annuels commencent à 0,60% .

Une sécurité largement supérieure : c'est VRAI

Le Luxembourg offre une protection et une sécurité uniques en Europe pour les souscripteurs d’un contrat d’assurance-vie auprès d’une compagnie d’assurances luxembourgeoise.

Ce régime de protection unique des souscripteurs, connu sous le nom de « triangle de sécurité », assure la séparation légale et physique entre les avoirs des souscripteurs d’une part, et les actifs des actionnaires et autres créanciers de la compagnie d’assurances d’autre part.

A la différence de la France, les fonds versés par un souscripteur sur un contrat d’assurance vie luxembourgeois ne sont pas “noyés” dans l’actif du bilan de l’assureur mais cantonnées au passif et inscrites chez un dépositaire indépendant validé par le commissariat aux assurances. En conséquence, la faillite de l’assureur aura un impact limité voir nul sur l’argent placé. Ce cloisonnement effectif est contrôlé chaque trimestre par l’autorité de contrôle.

Le Luxembourg dispose de règles très protectrices pour les sommes placées par les souscripteurs de contrats d’assurance vie. Cette protection connue sous le nom de “triangle de sécurité” distingue la séparation des actifs de l’assuré, avec la notion du “super privilège” et les actifs des créanciers de la compagnie d’assurance.

Pouvoir gérer son assurance vie en ligne : c'est FAUX

En 2017, il n’existe pas encore de compagnie d’assurance vie au Luxembourg qui permette de gérer son contrat par internet. Quelques assureurs offrent la possibilité de consulter son contrat en ligne mais aucun acte de gestion pour le moment (arbitrage, versements ou retraits).

Nous avons négocié avec des assureurs la possibilité de recevoir les documents d’arbitrages, versements ou retraits par email afin de faciliter la gestion.

Il n’est pas certain qu’en 2017, un assureur du grand Duché propose la gestion par internet. Il faudra probablement attendre 2018 pour bénéficier de ce service.

Une garantie plus forte sur son épargne : c'est VRAI

Le Luxembourg dispose de règles très protectrices pour les sommes placées par les souscripteurs de contrats d’assurance vie. Cette protection connue sous le nom de “triangle de sécurité” distingue la séparation des actifs de l’assuré, avec la notion du “super privilège” et les actifs des créanciers de la compagnie d’assurance.

Contrairement à la France, les fonds versés par un souscripteur sur un contrat luxembourgeois ne sont pas “noyés” dans l’actif du bilan de l’assureur mais cantonnées au passif et inscrites chez un dépositaire indépendant validé par le commissariat aux assurances. En conséquence, la faillite de l’assureur aura un impact limité voir nul sur l’argent placé. Ce cloisonnement effectif est contrôlé chaque trimestre par l’autorité de contrôle.

Par ailleurs, les souscripteurs sont, grâce au super privilège, créanciers privilégiés de premier rang et sont prioritaires pour récupérer leur argent en cas de problème. En France, le titulaire du contrat d’assurance vie passera après l’Etat, les organismes sociaux, le liquidateur judiciaire et les salariés de l’assureur.

Mon argent ne sera jamais bloqué par la loi Sapin : c'est FAUX

Même si votre argent est placé au Luxembourg sous une autorité différente de la France, il peut se retrouver bloqué en cas d’investissement sur un fonds en euros réassuré par une entreprise ayant son siège social en France. Toutes les compagnies filiales de groupes français sont à priori concernées.

En cas d’investissement en unités de compte (en gestion libre ou via un fonds internet dédié), la loi Sapin 2 ne pourra s’appliquer à ce stade.

Transférer son assurance vie française au Luxembourg : c'est FAUX

Il n’est pas possible de transférer son assurance vie actuellement en France vers un contrat au Luxembourg. Par contre, le contrat luxembourgeois offre la possibilité d’abonder son contrat par transfert de titres (actions, obligations, sicav ..). Un transfert venant de France implique une opération d’achat/vente et donc une imposition sur les plus values mobilières. Ainsi, il ne s’agit pas d’un moyen pour échapper à l’impôt sur les plus values.

Gérer soi-même un Fonds Interne Dédié (FID) : c'est FAUX

Une des particularités du Luxembourg est le fonds interne dédié (FID). Le FID est une poche, au sein de l’enveloppe fiscale, gérée par un gestionnaire financier agréé par le Comité de Surveillance du Secteur Financier Luxembourgeois (CSSFL). La législation actuelle oblige donc d’affecter un gérant à un FID et il n’est pas possible que le souscripteur du contrat soit désigné comme gérant. Cependant, rien n’interdit que le souscripteur puisse échanger avec le gérant de son FID pour comprendre sa philosophie de gestion et les instruments financiers utilisés.

Par contre, le régulateur luxembourgeois a instauré en 2016 le FAS (Fonds d’Assurance Spécialisé). C’est un fonds interne dans lequel l’allocation des actifs est définie par le souscripteur sans intervention d’un gestionnaire. Il est réservé aux clients catégorisés C ou D avec un horizon de long terme.

Le placement donne accès aux SCPI : c'est FAUX

Contrairement aux contrats en France, la SCPI n’est pas accessible en gestion libre. Certains assureurs peuvent proposer des SCPI dans un FID de catégorie D impliquant une détention minimum de 2,5 millions d’euros en valeurs mobilières et d’un investissement de 2,5 millions d’euros dans le contrat. Au regard des montants cités, la SCPI est donc un actif réservé aux épargnants très riches. Ensuite, la liste des SCPI disponibles est à consulter au préalable, l’assureur ayant toute latitude pour le référencement.

En revanche, certains contrats luxembourgeois permettent d’investir en gestion libre (c’est à dire hors FID) dans des OPCI et des sicav immobilières dès 50.000€.

Une fiscalité plus attractive : c'est FAUX

La fiscalité pour un résident fiscal français est la même que pour un contrat d’assurance vie en France. Il n’y a pas d’avantages fiscaux sur les rachats en cas de souscription d’une assurance vie luxembourgeoise (vs française).

Le Luxembourg suit le principe de neutralité fiscale. L’imposition applicable sur votre assurance vie au Luxembourg est celle de votre pays de résidence.

Une solution d'épargne réservée aux riches : c'est FAUX

La majorité des épargnants ont l’image du Luxembourg comme un refuge d’épargnants millionnaires. Très peu se doutent que l’on peut ouvrir une assurance vie dès 250.000 € avec des frais de gestion inférieurs à ceux de la France.

Des frais plus cher qu'en France : c'est FAUX

Une autre fausse idée reçue qui est considérée comme un frein à la souscription.

Par notre intermédiaire, les frais liés à l’assurance vie au Luxembourg sont très compétitifs : 0% de frais d’entrée et de versements et des frais de gestion annuels situés entre 0.60% et 0.90%

Le contrat n'est pas adapté aux expatriés : c'est FAUX

L’assurance vie au Luxembourg est un placement adapté aux non résidents fiscaux français.