Assurance vie luxembourgeoise : Pourquoi un tel succès ?

Une assurance vie au Luxembourg ressemble à une assurance vie de droit français. Elle permet de placer son argent sur des supports financiers et donc de le faire fructifier.

Elle offre également la capacité d’attribuer, en cas de décès, l’argent du contrat à une ou plusieurs personnes désignées.

L’assurance vie luxembourgeoise est émise par un assureur luxembourgeois. L’investisseur signe donc un contrat d’ouverture avec une compagnie basée au Luxembourg.

En ouvrant son contrat avec cet assureur, le souscripteur va bénéficier de plusieurs avantages :

- En cas de faillite, il récupère son argent en premier

- L’offre financière est beaucoup plus large

- Enfin la loi Sapin ne s’applique pas au Luxembourg

Millions d'euros gérés

Rendement moyen net / an *

* Sur 5 ans, profil Equilibré

Années d'expérience par conseiller

Co-fondateur

Christophe SIMON

- Diplômé de l’ESCP

- 25 ans expérience : Arthur Andersen, UBS, Robeco, …

Co-fondateur

Ivan Wallaert

- Diplômé de l’ESCP

- 25 ans d’expérience : Kepler, Neuflize, Indosuez Cheuvreux, …

Les Avantages du Luxembourg

Questions fréquentes sur l’Assurance vie au Luxembourg

- Quels sont les avantages ?

- Quel montant minimum ?

- Puis-je retirer mon argent ?

- Puis-je reverser ?

- Un ou plusieurs contrats ?

- Quel rendement au Luxembourg ?

- Le capital est-il garanti au Luxembourg ?

- Peut-on changer de profil de gestion ?

- Tous les clients ont-ils le même profil de gestion ?

- Impact de la loi Sapin ?

- Quels sont les inconvénients ?

- Où va l'argent après l'ouverture ?

- Comment suivre mon contrat ?

Si de nombreux français ouvrent une assurance vie au Luxembourg ce n’est pas par hasard. Les avantages d’un contrat d’assurance vie au Luxembourg sont en effet nombreux :

- les garanties importantes du contrat sont plus élevées qu’en France : en cas de faillite de l’assureur vous récupérez votre argent en premier !

- les supports financiers d’une assurance vie luxembourgeoise sont plus larges. Les rendements sont nettement supérieurs qu’en France de ce fait.

- les frais sont inférieurs à la France car le montant moyen d’un contrat est nettement supérieur

- la Loi Sapin 2 ne s’applique pas sur un contrat luxembourgeois, pas de blocage des retraits

- il est possible de bénéficier de gestions pilotées performantes et sur-mesure

- l’assurance vie luxembourgeoise bénéficie d’une fiscalité extrêmement intéressante

- enfin, l’assurance vie luxembourgeoise est parfaitement adaptée aux non résidents.

Au final, détenir une assurance vie de droit luxembourgeois ou une assurance vie française n’a strictement rien à voir.

Il est tout à fait possible de reverser sur son contrat d’assurance vie luxembourgeois.

Le minimum contractuel sur un reversement est souvent de 20.000 € mais nous recommandons de reverser 50.000 € au minimum. En effet, au Luxembourg, les procédures d’analyse de l’origine de fonds sont un peu chronophages pour tous.

En cas de reversement, nous appliquons naturellement des frais de reversement à 0%.

Par ailleurs, étant donné que nous avons une politique de frais de gestion dégressive selon le montant du contrat, nous baissons les frais de gestion en fonction des reversements effectués.

Enfin, pour les résidents fiscaux français, si le contrat a été ouvert avant 70 ans, nous recommandons souvent d’en ouvrir un autre si le reversement intervient après 70 ans. Ainsi, les 2 régimes fiscaux s’appliquant à l’assurance vie, en matière de succession, sont bien distingués.

Sous réserve du respect du seuil minimal par contrat, il est possible d’ouvrir autant de contrats au Luxembourg que souhaité. Etant donné que la clause bénéficiaire d’un contrat d’assurance vie est modulable, un seul contrat est souvent suffisant. Néanmoins, il peut être utile d’ouvrir plusieurs contrats d’assurance vie (ou de capitalisation) dans les situations suivantes :

- Ouverture avant 70 ans puis reversement après 70 ans

- Profil de gestion différents sur 2 contrats distincts (prudent et dynamique par exemple)

- Nantissement du contrat au profit d’un tiers (banque, …)

- Clause bénéficiaire très spécifique

- Origine de fonds très différentes (remploi démembré pour l’un des contrats et versement classique issu d’une cession immobilière par exemple pour un autre contrat)

- etc. …

- + 5.2% net / an pour un profil Modéré

- + 7.3% net / an pour un profil Equilibré

- + 9.2% net / an pour un profil Dynamique

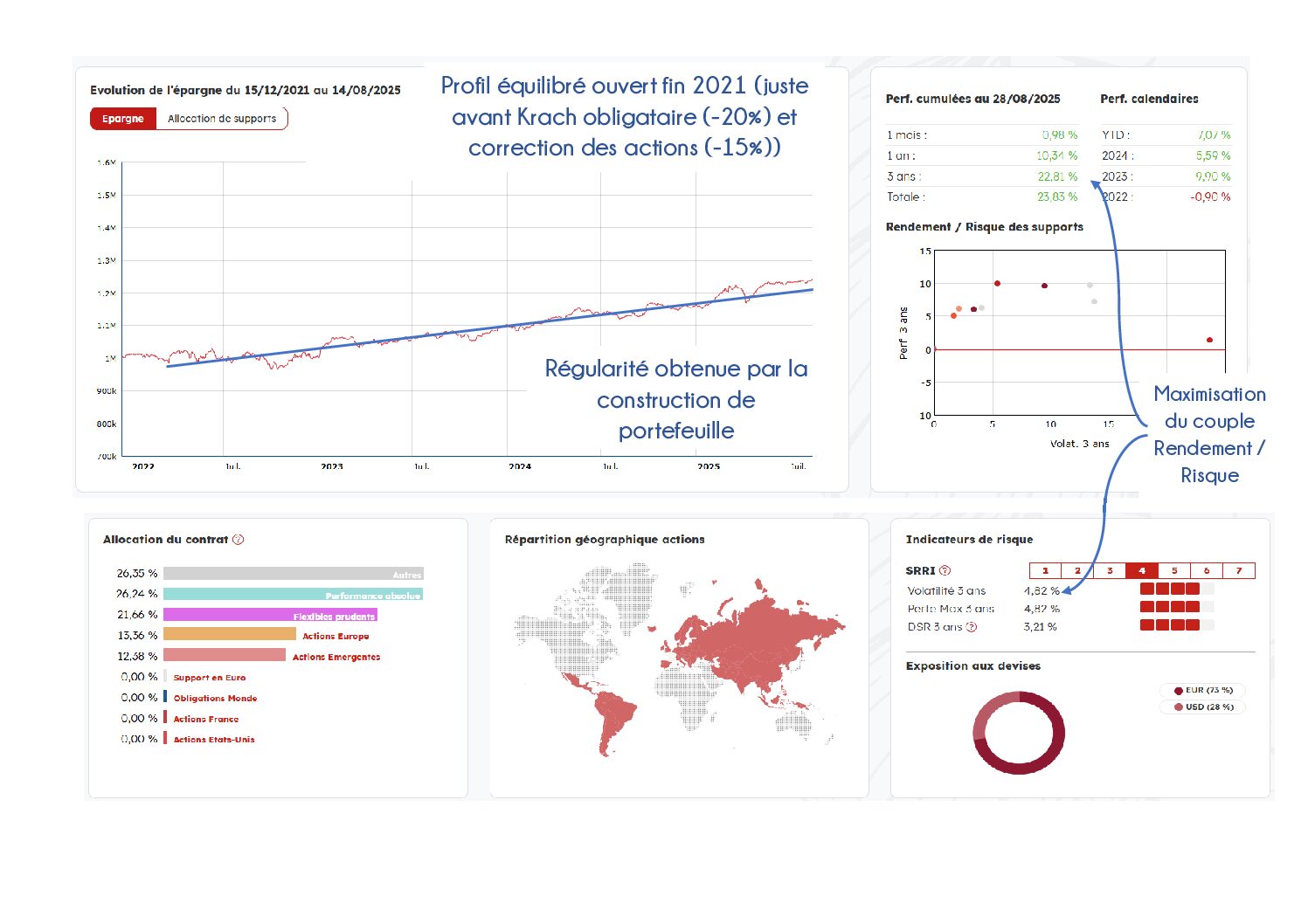

Nous construisons des portefeuilles particulièrement robustes pour nos clients qui résistent même en période de tumultes. Preuve en est l’année 2022 où les portefeuilles de nos clients sont restés proche de l’équilibre.

En matière d’investissement très peu d’actifs sont garantis en capital. Cela se limite essentiellement au fonds euros proposé par les assureurs. Il est possible d’enregistrer des moins values sur des investissement en or, dans l’immobilier, dans des Scpi, sur une obligation, …. Au Luxembourg, les actifs financiers détenus par nos clients ne sont pas garantis en capital.

Notre travail consiste donc à couvrir le plus de risques possibles pour que les portefeuilles de nos clients ne soient jamais négatifs à un horizon d’investissement donné et même après un an seulement.

Pour ce faire, une utilisation des stratégies de décorrélation et bien souvent près de 80% des allocations ne sont pas directement corrélées aux marchés financiers. Ce type de stratégie permet d’obtenir des rendements plus stables et plus réguliers.

En gestion déléguée, les profils de gestion dépendent du rendement recherché par le client.

De manière à être le plus efficient possible, la répartition financière d’un contrat sera la même pour chacun des clients gérés au sein d’un même profil de gestion (Prudent, Modéré, Equilibré, Dynamique). En effet, si une équipe de gestion, à la suite d’un processus d’analyse rigoureux, identifie une zone de revalorisation potentielle, il n’y a pas de raison que cette bonne idée ne soit pas déployée pour l’ensemble des clients.

Une exception existe néanmoins : lorsque nous venons d’ouvrir le contrat d’assurance vie où nous allons rechercher des points d’entrée pour rejoindre en quelques semaines ou mois le profil cible.

Enfin, au-delà de cette gestion cœur liquide au sein d’une assurance vie luxembourgeoise, nous pouvons conseiller nos clients sur d’autres participations financières périphériques souvent à échéance : dette privée, private equity, ….

La Loi Sapin 2, adoptée en France en 2016, peut limiter les retraits des contrats d’assurance vie en cas de crise économique majeure.

Cette loi ne s’applique pas au Luxembourg.

Ainsi, les titulaires d’un contrat d’assurance vie ou de capitalisation luxembourgeois ne risquent pas de voir leurs retraits bloqués ou leur contrat réquisitionné par l’État. Le Luxembourg bénéficie d’une stabilité financière supérieure à celle de la France. Cette différence de stabilité, combinée à l’absence de risque de blocage des retraits, rend l’assurance vie luxembourgeoise particulièrement attractive pour de nombreux souscripteurs.

De ce fait, la réassurance ayant un coût, son rendement est inférieur au fonds euros français. L’écart est normalement de l’ordre 30 points de base. Ainsi un fonds euros français délivrant 2.8% par an ne délivrera que 2.5% environ dans sa version luxembourgeoise.

C’est un petit point négatif de l’assurance vie luxembourgeoise, bien vite compensé par tous ses avantages.

Ceci étant dit, cet écart de rendement entre ces deux assurances vies ne sera pas réellement pénalisant. En effet, compte tenu d’un rendement modeste, les fonds euros sont peu utilisés dans les meilleures allocations financières et sont substitués la plupart du temps par des fonds offrant un excellent couple rendement / risque (comme Omega Allocation Flexible par exemple) offrant dans la durée un rendement bien supérieur.

Enfin, concernant le fonds euros, il ne faut pas perdre de vue que si la loi Sapin venait à se déclencher en France, les fonds euros détenus aux Luxembourg seraient du jour au lendemain bloqués à la différence des autres fonds communs de placement (dites “unités de compte” dans l’assurance vie).

Après accord de nos clients pour avancer sur l’ouverture, ces derniers nous adressent les pièces nécessaires (pièce d’identité, justificatif d’origine des fonds, numéro fiscal, ….) et nous préparons alors le dossier pour une signature électronique en ligne ou papier.

Après signature, le dossier est alors transmis à la compagnie d’assurance qui l’analyse pour accepter alors la souscription. Nous recevons ensuite de l’assureur un accord écrit et informons nos clients qu’ils peuvent effectuer leur virement directement au dépositaire de l’assureur.

Pour exemple, dans le cas d’un contrat d’assurance vie luxembourgeois ouvert chez Generali Luxembourg, le virement est réalisé à son dépositaire à savoir Société Générale Bank & Trust.

Avec le RIB transmis, le client peut d’ailleurs vérifier que le virement est bien effectué sur le compte de l’Assureur.

Les clients peuvent également mettre en place un prélèvement sur leur compte courant afin d’éviter une démarche de virement parfois fastidieuse au niveau de leur banque. Les fonds reçus par la compagnie d’assurance, au travers de son dépositaire, sont alors investis conformément à l’allocation financière définie au départ.

Les clients reçoivent ensuite des identifiants pour accéder en ligne à leur contrat d’assurance vie luxembourgeois (ou de capitalisation).

Comme pour un contrat d’assurance vie français, la plupart des assureurs luxembourgeois proposent de suivre quotidiennement sur internet la valorisation de son contrat.

Chez certains assureurs du Grand Duché, l’accès en ligne permet également de suivre les mouvements réalisés, la décomposition financière du contrat, les plus ou moins values réalisées, la volatilité du contrat, les performances annuelles, les frais prélevés, la dernière clause bénéficiaire enregistrée pour une assurance vie, …

Bref, c’est parfois même plus complet que certains contrats d’assurance vie français en ligne.

Pourquoi travailler avec WSI CONSEIL ?

Show me the proof ! Prouvez le moi comme disent les anglais.

Avec un risque embarqué très maîtrisé, nos performances sont au-dessus d’un grand nombre d’acteurs avec qui nous sommes en concurrence, des acteurs traditionnels (banques privées, sociétés de gestion, …) comme des acteurs internet. Encore faut-il le prouver !

Le plus simple est de montrer les portefeuilles de nos clients dans la vraie vie. Nous sommes transparents et n’hésitons pas le faire en cachant les noms évidemment. En revanche, le même exercice est rarement réalisé par nos concurrents.

Mais pourquoi nos performances sont supérieures ? La réponse est simple : les biais cumulés.

Le biais du vendeur de fonds performants, le biais de l’indice de référence, le biais du non alignement des intérêts, le biais de la gestion de masse sans prendre le temps de chercher des points d’entrée pertinents, le biais des produits maison, le biais de la non spécialisation, le biais de la commission immédiate, … autant de biais qui limitent considérablement les performances des clients.

WSI Conseil est l’un des rares cabinets de conseil financier dont les clients sont gérés par les associés fondateurs, avec chacun plus de 25 ans d’expérience.

Cela fait une différence car nous rendons compte directement à nos clients.

Dans le paysage financier traditionnel (comme une banque privée par exemple), un client qui souhaite être accompagné et mettre en place une délégation de gestion sera rarement géré par la personne qu’il a en face de lui. En face de lui, 8 fois sur 10 c’est un vendeur. Les personnes qui géreront réellement les actifs de ce client, très souvent dans le cadre d’un processus industrialisé, sont des gérants qui auront jamais (ou rarement) de contact avec le client final. In fine, personne ne rend de compte au client. Et, quand cela se passe mal, tout le monde se renvoie la balle en prétextant une baisse globale des marchés financiers. L’absence de responsabilité directe vis-à-vis du client est l’une des premières causes à l’absence de rendement.

Ce n’est pas ce que nous voulons pour nos clients et nous avons des comptes à rendre. Et c’est tant mieux car avoir des comptes à rendre aide à se dépasser en permanence.

Par ailleurs, nous sommes dirigeants fondateurs de WSI Conseil, de ce fait nous avons un alignement des intérêts et une obligation de réussite vis à vis de nos clients car notre rémunération dépend directement de la santé financière des actifs gérés pour nos clients. Or, encore une fois, un conseiller bancaire par exemple sera rarement aligné sur la progression du contrat du client.

Tout le monde peut dire qu’il est compétent, mais encore une fois l’essentiel est de le prouver.

Mais, pour un client, comment savoir si un cabinet financier peut ou non être compétent dans son domaine ? Notamment dans le monde de la gestion d’actifs financiers (notamment au Luxembourg) ?

Il y a plusieurs réponses à cela. La première réponse est la spécialisation. Un avocat spécialisé dans la propriété intellectuelle ne s’occupera pas de droit de la famille en parallèle. WSI Conseil est spécialisé sur la gestion d’actifs financiers uniquement. Nous ne faisons pas d’investissement immobilier ou d’opérations pour réduire ses impôts. Cela ne nous empêche pas de donner à nos clients des conseils avisés et gracieux en matière d’organisation patrimoniale et matrimoniale. notamment.

La deuxième réponse est l’expérience.

Est-ce qu’en médecine, un patient préférera se faire opérer par un jeune médecin ou un professeur avec plus de 20 ans d’expérience dans son domaine ? Nous avons plus de 25 ans d’expérience financière dernière nous. Nous avons connu de nombreuses crises financières et économiques (bulle Tech, crise des subprimes, …) et cette expérience nous la mettons au profit de la construction de portefeuille afin d’accroitre la robustesse de nos allocations.

In fine, nous sommes convaincus, et les chiffres le démontrent, que notre spécialisation financière nous permet de délivrer à nos clients des performances bien supérieures et avec moins de risque embarqué et nous sommes capables de le démontrer chiffres à l’appui.

L’indépendance c’est aller chercher les talents là où ils se trouvent.

En tant qu’entité indépendante, nous n’avons pas de consignes de notre direction pour “loger”, dans les actifs financiers de nos clients, les fonds gérés par la banque.

Cette pratique est scandaleuse et constitue l’une des meilleures façons pour ne pas réaliser de performance pour les clients.

Nous sommes libres de réaliser nos choix de gestion comme nous l’entendons, suite à un véritable processus financier de sélection en ligne avec nos vues macro-économiques notamment.

Une seule chose compte pour nous : délivrer la meilleure performance de nos clients avec le minimum de risque.

Quelques avis récents de clients

Comment choisir son assurance vie luxembourg ?

WSI Conseil figure parmi les rares spécialistes français de l’assurance vie luxembourgeoise.

Cette expérience nous a permis de tester les compagnies d’assurance luxembourgeoises, nous permettant de savoir quelles sont les compagnies solides et efficientes et, à contrario, celles à éviter.

En matière d’assurance vie luxembourgeoise comme pour d’autres sujets techniques, le diable est dans le détail.

Les 6 Meilleurs Contrats Luxembourgeois

|  |  |  |  |  | |

Notation globale | ||||||

Frais d'entrée | 0% | 0% | 0% | 0% | 0% | 0% |

Frais de sortie | 0% | 0% | 0% | 0% | 0% | 0% |

Ratio de Solvabilité | 188% | 126% | 125% | 141% | 138% | 186% |

Frais de gestion | Selon le montant investi et jusqu'à 0.60% | Selon le montant investi et jusqu'à 0.60% | Selon le montant investi et jusqu'à 0.60% | Selon le montant investi et jusqu'à 0.60% | Selon le montant investi et jusqu'à 0.60% | Selon le montant investi et jusqu'à 0.60% |

Points forts | Excellent contrat couplé à d'excellentes équipes sur place. | Contrat ouvert sur les | Le plus grand | Réactivité du Front | Très bon contrat pour | Groupe Suisse et quatre |

Points faibles | Peu ouvert à | Pas de fonds euros | Montant du FAS | Offre financière | Peu adapté à la | Offre financière |

Notre avis | L'un des meilleurs contrats selon nous sur le plan tarifaire et qualitatif. Excellente solidité. Fonds performant. | Bon contrat adapté à une cliente non résidente. 300 fonds externes, mais la gamme s'élargit. | Plus grand assureur du Luxembourg en termes de capitaux. Bien pour une gestion en FID. Pas de fonds en euros. | Le plus grand assureur Européen. C'est du solide. À privilégier pour les FID. | Assureur très souple pour les non-résidents ou le Private Equity, ce qui en fait l'un des meilleurs assureurs au Luxembourg. | La Baloise a l'avantage d'être Pure Player. Gestion Multi-devises. Peu de fonds en gestion externe. |

Au final, nous ne connaissons pas tous les acteurs de l’assurance-vie Luxembourgeoise mais nous connaissons les principaux, les bons comme les mauvais. Notre expérience permet à nos clients d’éviter des déconvenues, d’autant que nous avons désormais un poids important auprès de ces compagnies.

Match LUXEMBOURG – FRANCE : 7 – 1 à la fin de la partie

CRITERES | FRANCE | LUXEMBOURG |

Plafond de dépôt de garantie | 70.000 € Max | Sans limite |

Notation Standard & Poor's | AA, Dette / PIB = 120% | AAA, Dette / PIB = 22% |

Le souscripteur est créancier de premier rang | Non | Oui |

Qui récupère en 1er le capital en cas de faillite de l'assureur | L'Etat, puis les salariés, les actionnaires, ... | Le souscripteur récupère son capital en 1er |

Soumis à la Loi Sapin 2 (blocage des retraits) | Oui depuis 2016 | Non |

Intégration de Private Equity à la demande | Complexe voire impossible | Aisé au sein du FAS |

Neutralité fiscale pour les Non Résidents | Retraits peu aisés pour les NR | Oui |

Possibilité d'avance | Oui | Non |

Perspectives financières 2025

A partir de 500.000 €, nous accompagnons nos clients dans la gestion financière de leur contrat d’assurance vie (ou de capitalisation) luxembourgeois. En moyenne, les contrats que nous gérons sont bien supérieurs à cette somme.

Nos performances sont probablement parmi les meilleures du marché, avec un niveau de risque très maîtrisé et probablement inférieur à une banque privée traditionnelle.

Notre valeur ajustée consiste à offrir le meilleur couple rendement / risque à nos clients et ainsi augmenter leur “indice de sommeil”. Les performances passées ne préjugent pas des performances futures

Pour aller plus loin

- Avis de nos clients sur l’Assurance Vie Luxembourg

- Garanties offertes par une Assurance vie au Luxembourg

- Avantages Fiscaux de l’assurance-vie Luxembourgeoise

- Assurance vie : Comparatif entre le Luxembourg Vs la France

- Les inconvénients de l’assurance vie au Luxembourg

- Comment déclarer aux impôts son Assurance vie ouverte au Luxembourg ?

- Le PRIVATE EQUITY dans l’ASSURANCE VIE LUXEMBOURGEOISE, la combinaison magique !

- Pourquoi placer son argent au Luxembourg ?

- Mieux connaître le Luxembourg

- Ouvrir une Assurance Vie au Luxembourg avec 0% frais d’entrée

- Economie.Gouv : Garantie à hauteur de 70.000 euros seulement

- Comment placer 1 million d’euros

- Qu’est que le Fonds Interne Dédié (FID) dans l’Assurance-vie luxembourgeoise ?

- Le contrat de capitalisation Luxembourgeois

- Quels sont les fonds luxembourgeois ?

- Qui peut souscrire une assurance-vie luxembourgeoise ?

Christophe Simon

25 ans d’expérience en Banque Privée Master ESCP en Gestion de Patrimoine

Contactez-nous pour obtenir votre Assurance Vie au Luxembourg

En complétant ce formulaire, nous pourrons vous recontacter.